城之内 楊

株式会社ミツカル代表取締役社長

今回は、今回は税理士試験合格後、開業に向けて準備すべきことについて解説していきます。「開業に必要な準備の流れ」や「準備にかかる費用」の2点を中心にお伝えするので参考にしてみてください。

税理士会が関連する手続きは、思っている以上に時間がかかります。また、開業準備にはある程度の資金が必要なので、早めに準備しておきましょう。「せっかく試験に合格したのに、開業資金が全然無い」と後悔してからでは遅いです。

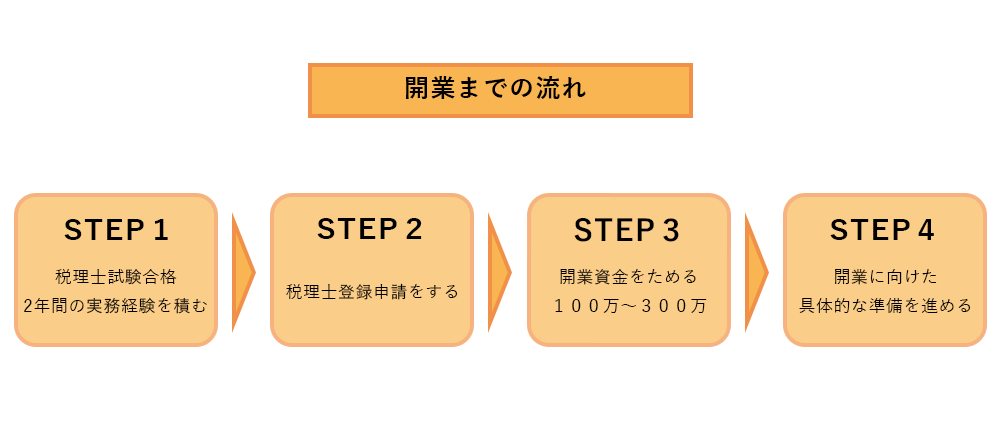

税理士事務所開業までの流れ

開業までの流れは、大きく分けて4つです。

-

2年間の実務経験を積む

-

税理士登録申請をする

-

開業資金を貯める

-

開業に向けた具体的な準備を進める

2年間の実務経験を積む

税理士事務所を開業するためには、税理士試験の合格だけでなく、2年間以上の実務経験が必要となります。税理士法人や税理事務所へ勤務するのが一般的で、試験合格後の方はもちろん、試験勉強中の方も実務経験を積めます。可能であれば、ぜひ試験勉強をしながら実務経験を積んでみてください。その方がより具体的に、税理士として働くイメージが持てます。「自分がイメージしていた仕事じゃなかった」という事態を防ぐためにも、早めに実務を経験しておくことが大切です。

2年間の実務経験後、実務経験の証明として勤務先の税理士法人や事務所から在職証明書を出してもらう必要があります。もし勤務先が複数に分かれた場合(A事務所1年勤務、B事務所1年勤務)でも、在職証明書が2通あれば実務経験にカウント可能です。また経理の経験も実務経験に含まれるので、見落として損をしないようご注意ください。

また、一般企業での経理、税理士法人・事務所でのアルバイトも算入可能となっていますが、「職務概要説明書」や「勤務時間の積み上げ計算書類」の提出が必要なので、忘れず準備するようにしましょう。

稀なケースですが、ライバルの税理士事務所が増えるのを避けるために、在職証明書を発行してもらえない場合があるのでご注意ください。その時は、迷わずに税理士会に相談しましょう。

税理士登録申請の流れ

まず、税理士登録の区分は下記の3つあります。開業するなら「開業税理士」、開業準備中に勤めるなら「所属税理士」に登録しましょう。

-

社員税理士・・・税理士法人で働く

-

所属税理士・・・税理士事務所で働く

-

開業税理士・・・独立して働く

税理士登録の申請の流れは、大きく分けると以下の4つです。

-

1.申請書を提出

-

2.税理士会による調査(面接など)

-

3.不足書類があれば揃えて提出

-

4.登録通知(はがき)が届く

申請書を提出

税理士として活動するにあたり、以下のような申請関係書類を税理士会に提出します。申告書類は複数枚あるので、申告に漏れのないよう日本税理士会連合会のサイトや申請対象となる税理士会の情報を必ずチェックしましょう。

-

税理士登録申請書

-

登録免許税領収証書(6万円)

-

登録手数料(5万円)

-

写真

-

本籍の記載のある世帯全員の住民票の写し(マイナンバーの記載のないもの)

-

身分(身元)証明書(本籍地の市区町村が発行したもの)

-

資格を証する書類(原本との照合確認を受ける)

-

履歴書(第3号様式)

-

誓約書(第4号様式)

-

直近2年分の確定申告書のコピー(所得の内訳書等を含む)又は住民税の(非)課税(所得)証明書(所得の種類が確認できるもの)

-

はがき(日本税理士会連合会所定のもの)

2.税理士会による調査(面接など)

税理士登録申請では、申請書類の提出だけではなく、税理士会支部による面接調査を受ける必要があります。すでに税理士登録の要件を満たした申請者に対する面接なので、動機や業務経験、どのような税理士になりたいかなどの質疑応答が中心です。

3.不足書類があれば揃えて提出

書類の不備や不足があれば、税理士会から請求が来るので早急に再提出しましょう。不足書類があると申請受付ができないのでご注意ください。

4.登録通知(はがき)が届く

申請者の元に合否の通知が届きます。これで初めて登録が完了となります。

注意事項

登録申請には2〜3ヶ月程度かかりますので、漏れやミスによって開業が遅れないように準備しましょう。

また、登録が決定されるまで「税理士」を名乗ることはできません。「事前に作った名刺印刷を渡す」などといった行為も、税理士法違反に該当するのでくれぐれもご注意ください。

加えて、税理士となる資格や実務経験の条件を満たしている場合であっても、心身に故障があるなど一定の理由に当てはまる場合は登録を拒否されることもあります。

開業資金を貯める

開業するにはそれなりに資金が必要です。自宅開業か事務所を借りるかで開業資金が大きく異なるので、ご自身の予算に合わせて選択してください。

自宅開業の場合は100万円〜150万円程度の資金が必要で、事務所開業の場合は200〜300万円程度が必要です。

また、「開業資金だけ貯めれば安心!」というわけではないのでご注意ください。開業していきなり成長軌道に乗るのは難しいため、開業資金の他にある程度の生活資金を用意しておきましょう。

開業に向けた具体的な準備を進める

開業に向けて、何かとやるべきことは多いです。明確に開業時期を決めたり、開業する場所を決めなければ何も始まりません。

また、すぐに営業をスタートさせるには備品(パソコン、会計ソフトなど)を購入したり、プロバイダや電話代行サービスなどを契約を行ったり、Webサイトを準備することも大切です。

事務所のコンセプト、ターゲット、料金体系も、業績を左右する重要な指標になるので、明確に決めておきましょう。自己分析もしっかり行い、ご自身の強みを把握したブレのない開業を実現することが大切です。

税理士事務所の開業に必要な準備

税理士の開業に必要な準備はこちらです。

-

立地選定と物件

-

資金調達・融資の申請書類

-

税理士会の登録・会計ツール

-

採用媒体

立地選定と物件

税理士事務所を開業する場合、自分が提供するサービスにあった場所を選ぶことも大切です。たとえば「飲食店に特化」するなら、飲食店の多い駅前など見込み客が集まりやすい場所を選びましょう。

また、お客様への対応方法によっても、立地を変更する必要があります。お客様を事務所に招き入れる「来所型」か、税理士側がお客様の所へ訪ねる「訪問型」か、もしくは「オンライン型」によって立地も変わります。「来所型」なら、交通アクセスや来訪スペースの確保も考えて選ぶ必要があるでしょう。「訪問型」ならそこまで立地にこだわる必要はありませんが、移動時間や交通費がかかることを想定する必要があります。「オンライン型」にするのであれば、場所にこだわる必要はありません。自分の好きな場所を事務所にするとよいでしょう。

補足として、事務所を借りず、自宅開業も可能となります。自宅開業の場合は「訪問型」か「オンライン型」のスタイルがメインになります。事前に「東京23区までは無料訪問可能」「県外への移動は別途交通費」など、対応エリアや交通費の扱いはきめておくとよいでしょう。

開業資金に必要な金額の見積もりおよび資金調達・融資の申請書類

開業資金はどれくらい必要か、おおよその額を見積もりましょう。自宅開業の場合は、自己資金で賄えない場合は、日本政策金融公庫から借り入れし、スピーディーに開業するという選択肢もあります。ご自身のキャリアプランに応じて、適した資金調達手段を選んで下さい。

税理士会への登録

これまで「所属税理士」であった場合は「開業税理士」に登録替えをする必要があります。他にも、税務署、県税事務所、市町村役場での手続きも必要です。

登録替えの申請に必要な書類一式は以下の通りなので、参考にしてください。

-

変更登録申請書 1通

-

変更登録申請に関する届出書 1通

-

写真 (縦2.8センチ×横2.4センチ)

-

事務所所在地の賃貸借契約書のコピー、 事務所設置同意書、登記簿謄本のコピーなど

-

変更登録手数料 5,000円(郵送の場合は現金書留で送金)

会計ツールの整備

会計ソフトや固定電話は、税理士にとって必須のツールです。専用の会計ソフトがないと細々とした業務に時間を取られ、生産性が落ちてしまいます。その他、事務所の規模や業務量に応じて、電話代行サービスやWebサイトの導入なども検討すると良いでしょう。

採用媒体の整備

仕事が軌道に乗って業務量が増え、一人で対応できなくなった場合は、人材を確保しなければいけません。求人サービスを活用するのであれば、採用予算の準備が必要です。

人材採用サービスとしては以下の選択肢があります。

-

ハローワーク

-

変更登録申請に関する届出書 1通

-

民間の総合型求人サイト(マイナビ、リクナビ、インディードなど)

-

会計・税務に特化した求人サイト(TACキャリアナビなど)

候補者の質はまちまちなので、慎重に人柄や能力を見極めながら、良いパートナーを見つけましょう。人材に恵まれれば、業務の質も上がり、顧客満足度も高めることができます。もし費用を節約したいなら、SNS上で採用活動を行うのもいいでしょう。

税理士事務所の開業に必要な経費

税理士の開業に必要な経費は以下のとおりです。

-

税理士登録費用

-

物件費

-

ソフト代

-

その他

税理士登録費用

開業にあたり登録費用は必須です。登録手数料の50,000円、登録免許税領収証書発行料の60,000円は必ず必要なので用意しておきましょう。

その他、税理士会に支払う入会金や、登録研修時にかかるテキスト代等が加わり、初期費用だけで15〜18万円は必要となります。

また、税理士登録を行うと税理士会及び税理士会支部に対して年会費がかかります。年会費は所属税理士会によって異なり、年間コスト10〜14万円程度もプラスで必要です。

物件費

開業資金の中でも、特に金がかかるのは物件費(敷金、礼金、仲介手数料)です。地域や規模によって異なりますが、最低でも30万円以上はみておいたほうが良いでしょう。

節約を考えるなら、レンタルオフィスを借りるか自宅開業がおすすめです。自宅開業に関しては、家族の理解や適した間取りが必須となるので、必ずご家族と話し合いましょう。

備品費

効率化を目指すためには、最低限パソコンとプリンターは揃えておきたいところです。プリンターは、開業初期から何百万もする機材に投資する必要はありません。まずは小さいもので十分です。

パソコンに関しては、あまりにも安いものだと、動作が遅かったり、強制終了してしまったりと不具合が起こる可能性があります。節約を意識しすぎるあまり、業務に支障が出ては本末転倒なので、あまりにも低スペックなパソコンはやめたほうが良いでしょう。

ソフト代(IT関連費)

開業したら、大切なお客様との関係を保管するためにもソフトも導入しておきましょう。

一例として、税理士向け税務・会計システムやメールアドレス&オンラインストレージは入れておくと安心です。どの企業のツールやサービスを利用するかによって異なりますが、年間40万円程度は必要だと考えてください。

その他費用

大きな経費に対して、意外と見落としがちな経費は、机・いす・応接セットなどです。お客様を迎え入れる環境を作る備品も経費になるので把握しておきましょう。

また、契約に必要な事務所印鑑(銀行印・申告印)・銀行口座、信用の証である名刺や社名入りの封筒の作成なども費用がかかります。

HPもあるとなおよいですが、初めはペライチなどで比較的安く済ませるのも手です。

まとめ

開業の準備には、意外と費用と時間がかかります。

税理士会への登録には、2〜3カ月かかるので早めに動きましょう。開業資金の用意も考慮すると、1年以上の準備期間は設けた方がいいです。

また、どのような場所で開業するか、訪問型にするか来社型にするか、どんなお客様をターゲットにするかなど、戦略を考えながら開業の方向性を決めておくと良いですね。

事前に綿密な準備をしておくことで、本当に必要なものが把握でき、費用の節約や効率の良い事務所運営が可能になります。